不動産の減価償却とは?|建物の価値が年数で少しずつ減っていく仕組み

不動産における減価償却(げんかしょうきゃく)とは、建物の購入価格を年数に応じて少しずつ費用として計上し、資産価値の減少を数字で表す仕組みのことです。

建物は時間の経過とともに老朽化していきますが、その価値の減り具合を会計上で整理するのが「減価償却」です。

減価償却が必要になるのはどんなとき?

| 減価償却が必要になるタイミング | なぜ必要か | |

|---|---|---|

| 事業用(賃貸・店舗など)の場合 | 毎年の確定申告 | 不動産所得(家賃収入)の計算 |

| 居住用(マイホーム・セカンドハウス)の場合 | 売却した翌年の確定申告 | 譲渡所得(売却益)の計算 |

つまり、

賃貸に出している建物 → 毎年計算して節税に活用

自宅や相続した家など → 売却時だけ計算して税金を算出

減価償却の考え方|会計上の「価値の減り」を表すもの

減価償却は、「建物は時間が経つと資産価値が下がる」という現実を数字で表すための仕組みです。たとえば、木造住宅の法定耐用年数は22年と定められています。これは、「木造の建物は22年で会計上の価値がゼロになる」と考えるルールです。

仮に、建築費が2,200万円の木造住宅であれば、22年かけて少しずつ帳簿上の価値を減らすことになります。

2,200万円 ÷ 22年 = 約100万円/年

減価償却費と減価償却累計額の違い

●減価償却費・・・1年分の減価償却額(その年の費用)

●減価償却累計額・・・今までに計上された減価償却費の合計額

事業用では毎年の申告で「減価償却費」を算出しますが、居住用では売却時に保有期間中の減価償却累計額をまとめて計算する形になります。

減価償却の計算方法|2つの方式を知っておこう

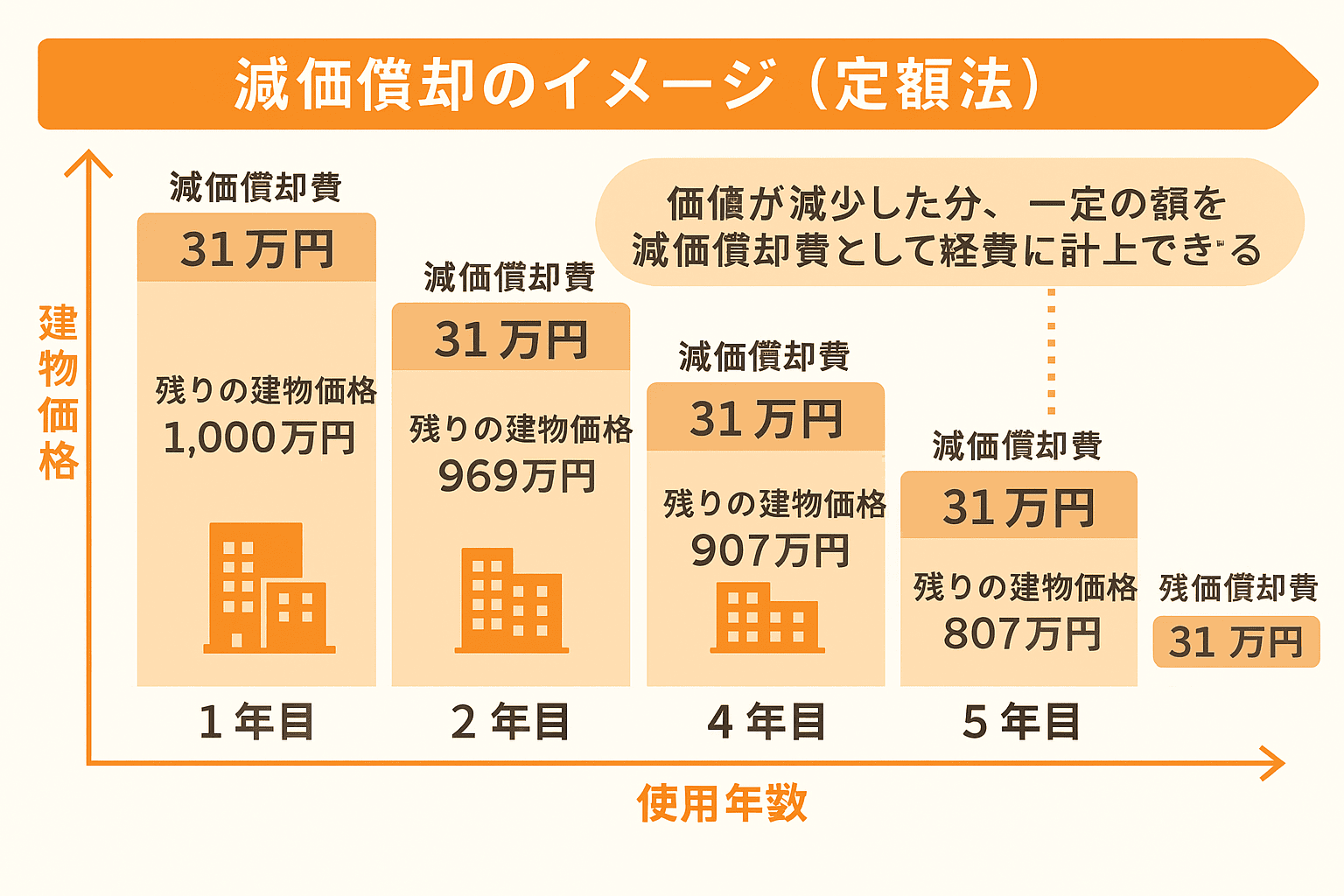

① 定額法(現在の主流)

法定耐用年数の間、毎年同じ金額を減価償却する方法です。2007年(平成19年)以降に取得した建物は、原則としてこの定額法が適用されています。

計算式:減価償却費 = 建物の取得価額 × 償却率

たとえば、建物価格が1,000万円で償却率が0.031なら、毎年31万円ずつ減価償却する計算になります。

② 定率法(旧方式)

定率法は、その時点で残っている建物の価値(未償却残高)に一定の率を掛けて減価償却する方法です。初年度に大きく費用を計上し、年を追うごとに少しずつ減っていくのが特徴です。

計算式:減価償却費 =(取得価額 − 減価償却累計額)× 償却率(または「減価償却費 = 未償却残高 × 償却率」とも表現します)

ただし、2016年(平成28年)以降は、建物本体には定率法は適用されず、原則すべて定額法で計算されます。一部の設備・構築物などの旧資産にのみ、定率法が残っています。

建物の構造別|法定耐用年数と償却率

また、居住用(マイホームなど)と事業用(賃貸・店舗など)では、税法上の扱いが違うため、同じ構造でも数値に差があります。

●鉄筋コンクリート造(RC造)

●鉄骨造(厚さ4mm超)

【居住用】耐用年数:約51年、償却率:0.020【事業用】耐用年数:約34年、償却率:0.03

●鉄骨造(厚さ3mm超〜4mm以下)

●鉄骨造(厚さ3mm以下)

●木造・合成樹脂造

居住用(マイホーム)を売却する場合の計算例

自宅を売却する場合は、次の計算式で減価償却累計額を求めます。

減価償却累計額 = 建物購入価額 × 0.9 × 償却率 × 保有年数※0.9を掛けるのは、建物本体の価値をおおよそ9割とみなすため。

計算例(木造住宅)

建物購入価格:2,400万円

構造:木造(償却率0.031)

保有年数:8年

減価償却累計額 = 2,400万円 × 0.9 × 0.031 × 8= 約535万円

この場合、譲渡所得を求める際の「取得費」は次のようになります。

取得費 = 2,400万円 − 535万円 = 約1,865万円

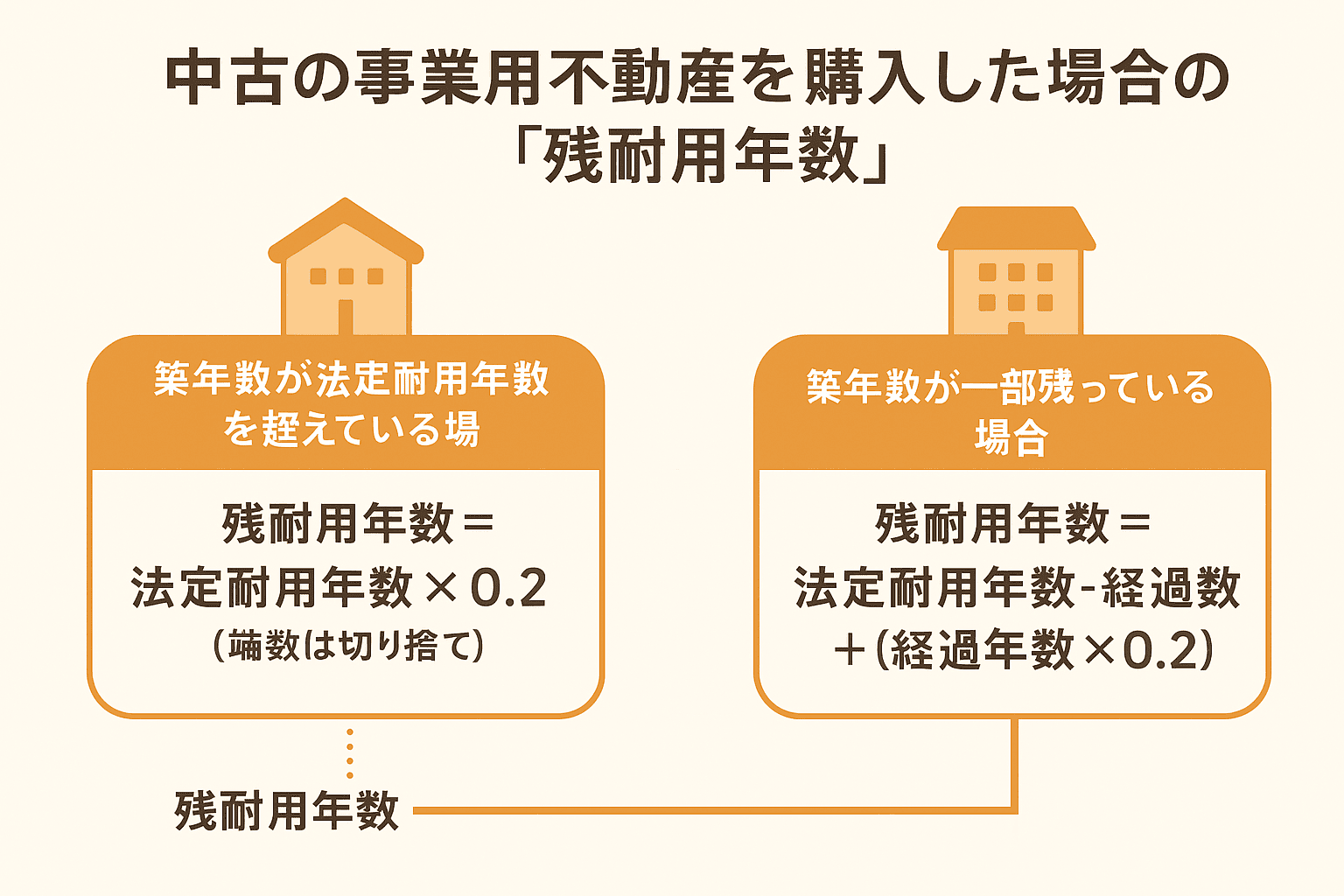

中古の事業用不動産を購入した場合の「残耐用年数」

築年数が法定耐用年数を超えている場合

残耐用年数 = 法定耐用年数 × 0.2(端数は切り捨て)

例:木造(法定耐用年数22年)、築30年の建物 → 22 × 0.2 = 4年

築年数が一部残っている場合

残耐用年数 = 法定耐用年数 − 経過年数 +(経過年数 × 0.2)

例:木造、築10年 → 22 − 10 +(10 × 0.2)=14年

このように、築年数によって計算式が異なります。減価償却のメリットとデメリット

減価償却は、建物の価値を年数に応じて費用として計上する仕組みです。

うまく活用すれば節税につながりますが、売却時の課税額に影響する場合もあるため注意が必要です。

●メリット

- 建物の減価を会計上の費用として処理できるため、事業用不動産では節税効果がある。

- 建物の価値を客観的に算出できるので、売却時や相続時の金額判断がしやすくなる。

- 減価償却の考え方を知っておくことで、古い物件でも「土地+建物」の実質価値を正しく把握できる。

●デメリットと注意点

- 減価償却を行うと、建物の帳簿上の価値が下がるため、売却時には譲渡所得が増えて税金が高くなる可能性がある。

- 耐用年数や償却率は法律で決まっており、自己判断で変更できない。

- 実際の建物の状態とは異なり、あくまで「会計上の数値」であるため、市場価格と一致しないことも多い。

減価償却を理解すれば「築古でも売れる理由」がわかる

減価償却は会計上の考え方であり、実際の市場価値とは異なります。

たとえ帳簿上は価値が減っていても、

土地の評価が高い

管理状態が良い

需要のある立地

減価償却後の家もOK|売れない家買取センターならそのまま買取可能

「築年数が古いから売れないかも」「減価償却で価値がないと言われた」そんな不動産でも、売れない家買取センターならそのまま買取できます!

減価償却後の古家もそのままOK

解体・片付け不要

査定・相談は完全無料

最短3日で現金化可能